Essayez Forum des Fonds Premium

Gratuitement

pour un durée de 30 jours!

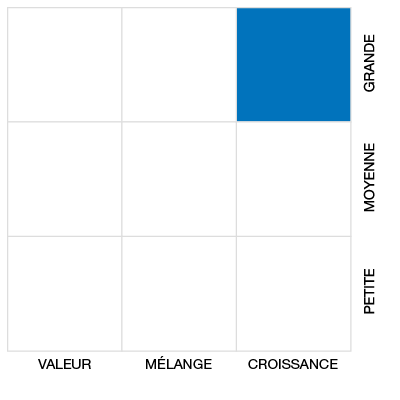

Équil mondiaux neutres

Cliquez pour plus d'informations sur FundGrade de Fundata

Cliquez pour plus d'informations sur FundGrade de Fundata

Cliquez pour plus d'informations sur FundGrade de Fundata.

Cliquez pour plus d'informations sur la cote ESG de Fundata

Cliquez pour plus d'informations sur la cote ESG de Fundata

Cliquez pour plus d'informations sur la cote ESG de Fundata.

2023, 2018, 2017, 2016

Cliquez pour plus d'informations sur FundGrade de Fundata

|

VANPA (04-02-2026) |

14,30 $ |

|---|---|

| Variation |

0,11 $

(0,79 %)

|

Au 31 décembre 2025

Au 30 novembre 2025

Au 31 décembre 2025

Rendement depuis création (10 juin 2013) : 7,21 %

| Row Heading | Rendement | Rendement annualisé | ||||||||||||

|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|

| 1M | 3M | 6M | CDA | 1 A | 2 A | 3 A | 4 A | 5 A | 6 A | 7 A | 8 A | 9 A | 10 A | |

| Fonds | -1,22 % | -0,34 % | 4,26 % | 3,68 % | 3,68 % | 7,74 % | 9,74 % | 4,50 % | 6,27 % | 5,93 % | 7,83 % | 5,44 % | 5,92 % | 6,25 % |

| Référence | -1,26 % | 0,21 % | 6,84 % | 10,42 % | 10,42 % | 13,90 % | 13,16 % | 6,38 % | 6,40 % | 7,17 % | 7,88 % | 7,22 % | 7,38 % | 6,87 % |

| Moyenne de la catégorie | -0,49 % | 1,04 % | 5,97 % | 9,84 % | 9,84 % | 10,99 % | 10,50 % | 4,61 % | 5,61 % | 5,86 % | 6,92 % | 5,49 % | 5,74 % | 5,67 % |

| Classement au sein de la catégorie | 1 545 / 1 766 | 1 590 / 1 751 | 1 483 / 1 745 | 1 652 / 1 713 | 1 652 / 1 713 | 1 565 / 1 658 | 1 157 / 1 607 | 999 / 1 500 | 593 / 1 358 | 740 / 1 271 | 431 / 1 182 | 625 / 1 069 | 459 / 923 | 350 / 845 |

| Quartile de classement | 4 | 4 | 4 | 4 | 4 | 4 | 3 | 3 | 2 | 3 | 2 | 3 | 2 | 2 |

| % Rendement | janv. | févr. | mars | avr. | mai | juin | juil. | août | sept. | oct. | nov. | déc. |

|---|---|---|---|---|---|---|---|---|---|---|---|---|

| Fonds | 1,80 % | -1,24 % | -1,61 % | -3,56 % | 2,00 % | 2,20 % | 0,62 % | 2,13 % | 1,81 % | 0,73 % | 0,17 % | -1,22 % |

| Référence | 2,72 % | -0,03 % | -2,06 % | -2,19 % | 2,47 % | 2,53 % | 1,48 % | 1,44 % | 3,57 % | 1,71 % | -0,22 % | -1,26 % |

7,65 % (novembre 2023)

-8,83 % (mars 2020)

| % Rendement | 2016 | 2017 | 2018 | 2019 | 2020 | 2021 | 2022 | 2023 | 2024 | 2025 |

|---|---|---|---|---|---|---|---|---|---|---|

| Fonds | 9,31 % | 9,79 % | -9,83 % | 19,93 % | 4,28 % | 13,63 % | -9,74 % | 13,84 % | 11,96 % | 3,68 % |

| Référence | 2,39 % | 8,66 % | 2,68 % | 12,26 % | 11,12 % | 6,48 % | -11,62 % | 11,69 % | 17,48 % | 10,42 % |

| Moyenne de la catégorie | 5,05 % | 7,69 % | -3,99 % | 13,52 % | 7,16 % | 9,69 % | -11,26 % | 9,53 % | 12,15 % | 9,84 % |

| Quartile de classement | 1 | 1 | 4 | 1 | 4 | 1 | 2 | 1 | 3 | 4 |

| Classement au sein de la catégorie | 62/ 845 | 122/ 923 | 1 066/ 1 069 | 26/ 1 182 | 1 031/ 1 271 | 173/ 1 358 | 600/ 1 500 | 72/ 1 607 | 1 148/ 1 658 | 1 652/ 1 713 |

19,93 % (2019)

-9,83 % (2018)

| Nom | Pourcentage |

|---|---|

| Actions américaines | 47,57 |

| Obligations de sociétés étrangères | 20,66 |

| Obligations de gouvernements étrangers | 10,51 |

| Actions internationales | 8,60 |

| Espèces et équivalents | 5,03 |

| Autres | 7,63 |

| Nom | Pourcentage |

|---|---|

| Revenu fixe | 37,29 |

| Technologie | 14,47 |

| Soins de santé | 14,17 |

| Immobilier | 6,41 |

| Services aux consommateurs | 5,53 |

| Autres | 22,13 |

| Nom | Pourcentage |

|---|---|

| Amérique Du Nord | 81,32 |

| Asie | 8,77 |

| Europe | 8,27 |

| Afrique et Moyen Orient | 1,04 |

| Amérique Latine | 0,54 |

| Autres | 0,06 |

| Nom | Pourcentage |

|---|---|

| Manulife Global Fixed Income Private Trust Adv | 39,94 |

| US Dollar | 2,78 |

| Microsoft Corp | 2,54 |

| Alphabet Inc Cl A | 2,43 |

| Amazon.com Inc | 2,32 |

| Elanco Animal Health Inc | 2,21 |

| American Tower Corp | 2,21 |

| Crown Castle International Corp | 2,18 |

| KKR & Co Inc | 2,13 |

| Cheniere Energy Inc | 1,98 |

Fiducie privée Équilibré américain Manuvie série Conseil

Médiane

Autres - Équil mondiaux neutres

| Écart type | 8,38 % | 9,43 % | 9,33 % |

|---|---|---|---|

| Bêta | 1,14 % | 1,06 % | 1,00 % |

| Alpha | -0,05 % | 0,00 % | 0,00 % |

| R-carré | 0,81 % | 0,79 % | 0,62 % |

| Sharpe | 0,69 % | 0,40 % | 0,50 % |

| Sortino | 1,48 % | 0,58 % | 0,55 % |

| Treynor | 0,05 % | 0,04 % | 0,05 % |

| Efficience fiscale | 81,36 % | 65,82 % | 75,16 % |

| Volatilité |

|

|

|

| Ratio clés | 1 A | 3 A | 5 A | 10 A |

|---|---|---|---|---|

| Écart type | 6,43 % | 8,38 % | 9,43 % | 9,33 % |

| Bêta | 0,87 % | 1,14 % | 1,06 % | 1,00 % |

| Alpha | -0,05 % | -0,05 % | 0,00 % | 0,00 % |

| R-carré | 0,84 % | 0,81 % | 0,79 % | 0,62 % |

| Sharpe | 0,19 % | 0,69 % | 0,40 % | 0,50 % |

| Sortino | 0,17 % | 1,48 % | 0,58 % | 0,55 % |

| Treynor | 0,01 % | 0,05 % | 0,04 % | 0,05 % |

| Efficience fiscale | 64,57 % | 81,36 % | 65,82 % | 75,16 % |

ESG – La moyenne des pointages E, S et G est calculée pour chaque titre du portefeuille, afin d'obtenir un pointage ESG pour chaque titre. Nous prenons la moyenne pondérée du portefeuille des pointages ESG de chaque fonds et les classons par rapport à leurs pairs pour obtenir le pointage ESG Fundata de 0 à 100.

Nous faisons la moyenne des trois pointages de la catégorie « Environnement » pour obtenir le Pointage environnemental Fundata de 0 à 100 pour chaque fonds : (1) Prévention de la pollution, (2) Transparence environnementale, (3) Efficacité des ressources.

Nous faisons la moyenne des six pointages de la catégorie « Social » pour obtenir le Pointage social Fundata de 0 à 100 pour chaque fonds : (1) Compensation et satisfaction, (2) Diversité et droits, (3) Conditions d'éducation et de travail, (4) Engagement communautaire et caritatif, (5) Droits de l'homme, (6) Intégration de la durabilité.

Nous faisons la moyenne des trois pointages de la catégorie « Gouvernance » pour obtenir le Pointage de gouvernance Fundata de 0 à 100 pour chaque fonds : (1) Efficacité du conseil d'administration, (2) Éthique de gestion, (3) Divulgation et responsabilité.

Optimisé par OWL Analytics. Pour plus d'informations, veuillez contacter Fundata Canada.

| Date de création | 10 juin 2013 |

|---|---|

| Type d'instrument | Mutual Fund |

| Catégorie de parts | Commission Based Advice |

| Statut juridique | Fiducie |

| Statut de vente | Open |

| Devise | CAD |

| Fréquence de distribution | Mensuel |

| Actif (M$) | 432 $ |

| FundServ Code | Charger Code | Statut de vente |

|---|---|---|

| MMF1288 |

Le Mandat a comme objectif de placementfondamental de chercher à produire un revenu et uneplus-value du capital en investissant principalementdans un portefeuille diversifié de titres de capitauxpropres qui donnent droit à des dividendes et detitres à revenu fixe. Ce Mandat investit aussi sesactifs dans des titres de capitaux propres, des titres àrevenu fixe, des OPC ou des FNB.

Le sous-conseiller en valeurs cherche à atteindre l'objectif du Mandat en investissant surtout dans un portefeuille diversifié de titres de capitaux propres qui produisent un revenu et de titres à revenu fixe américains. Le volet capitaux propres du Mandat est surtout composé d'actions ordinaires et d'autres titres de capitaux propres des États-Unis versant des dividendes. Il cherche à repérer les sociétés qui se distinguent nettement par leurs avantages concurrentiels durables.

| Portfolio Manager |

Manulife Investment Management Limited |

|---|---|

| Sub-Advisor |

Manulife Investment Management (US) LLC

|

| Gestionnaire de fonds |

Manulife Investment Management Limited |

|---|---|

| Dépositaire |

RBC Investor Services Trust (Canada) |

| Agent comptable des registres |

Manulife Investment Management Limited |

| Distributeur |

- |

| Admissible pour RER | Oui |

|---|---|

| CPA autorisées | Oui |

| CPA initiale | 150 000 |

| CPA subséquentes | 1 000 |

| PRS autorisés | Yes |

| PRS solde minimum | 150 000 |

| PRS retrait minimum | 1 000 |

| RFG | 1,97 % |

|---|---|

| Frais de gestion | 1,61 % |

| Frais | Frais différés uniquement |

| FE max | 5,00 % |

| FD max | - |

| Commission de suivi max (FE) | 1,00 % |

| Commission de suivi max (FD) | - |

| Commission de suivi max (SF) | - |

| Commission de suivi max (FR) | - |

Essayez Forum des Fonds Premium

Gratuitement

pour un durée de 30 jours!